Entreprises : emplois, salaires, charges, fiscalité.

L'entreprise constitue le creuset de la création de valeur, des emplois et des revenus. L'envie de créer, de développer une activité est illustre un gage de confiance dans l'avenir. Au-delà de la réussite financière, cela représente un épanouissement et une valorisation de soi-même. De même cela entraîne des collaborateurs et des salariés fiers de leur entreprise et de leur rôle dans la réussite. Cela conforte l'ensemble de la population qui perçoit une confiance dans l'avenir pour eux-mêmes et pour leurs enfants.

Tout doit être mis en oeuvre pour faciliter la création, le développement, l'embauche, l'investissement pour les créateurs d'entreprise. La vie de l'entreprise est un parcours difficile avant d'atteindre un niveau de sécurité qui permet d'être moins sensible aux aléas. L'objectif est d'arriver à un réseau de PME pérennes, rentables économiquement, capables d'assurer un avenir sécurisant à l'ensemble du personnel. Il y a plusieurs marches set plusieurs seuils pour passer de un à 10 puis 20 ou 50 salariés. Jusqu'à une certaine taille, le ou les dirigeants restent proches des acteurs productifs de l'entreprise. Je ferai une distinction majeure au-delà d'une taille ou l'actionnaire n'est plus le patron d'une PME, mais un stratège de la finance et du rendement financier. C'est deux mondes différents qu'il faut traiter différemment.

La création d'entreprise, les statuts

Le système actuel regorge de subtilités complexes : autoentrepreneur, entreprise individuelles, EURL, SARL, SAS, SA et j'en passe. Les incohérences sont nombreuses, à partir de la création d'une personne morale (langage pour distinguer une entreprise selon le statut), il faut un conseil, donc des coûts, et des taxes et des impôts et des règles fiscales différentes.

Un seul statut d'entreprise

Il faut un seul statut qui d'emblée fait la distinction entre patrimoine personnel et l'entreprise. L'objectif est de créer une entreprise en moins d'une heure avec un cadre de base qui correspond au modèle SAS pour un seul associé. La progression ensuite pour passer de un actionnaire à des coactionnaires familiaux puis des tiers coactionnaires se fait par le rajout d'options clairement identifiées comme sur un catalogue. Cela ne nécessite pas de procédures complexes ni de coûts et de taxes ou impôts inutiles. Evidemment, l'évolution technologique permet de réaliser ceci sur un portail internet public qui produit automatiquement la publication (internet), la diffusion aux organismes concernés.

Les règles spécifiques liées aux métiers, à la qualification, sont associées aux options et contrôlées par les organes compétents.

Le gain est de 2000 € à 10 000 € par création ou modification de société de 0 à 10 salariés dans notre système actuel (nom compris taxes et impôts).

Le gain estimé est de 1 Milliards € en 2016 pour 188 000 entreprises créées sous forme de société.

Les créations d'entreprises individuelles et les micro-entrepreneurs (142 000 et 222 000 créations en 2016) bénéficieraient d'un cadre société sans coûts supplémentaires avec plus de facilités de création.

Cotisations sociales du chef d'entreprise.

Les cotisations sont différentes selon le statut de l'entreprise et le type d'activité. Dans la plupart des situations, les cotisations sont basées sur le résultat de l'entreprise avec un appel de cotisation décalé à N+1 et des rappels également à N+1. Beaucoup de critiques existent sur le RSI (Régime Social des Indépendants). La réalité est tout à fait différente : ce qui est critiquable ce n'est pas le RSI (hormis des dysfonctionnements liés à des mutations techniques ou à des carences internes), mais plutôt les règles que le RSI doit mettre en oeuvre.

Le résultat de l'entreprise ne peut être la base de cotisation car il est fluctuant et pas connu à l'avance. Actuellement une bonne année aura pour conséquence un rappel de cotisation en N+1 et des provisions de cotisations plus élevées. Si N+1 n'est pas une bonne année, cela aboutit à l'asphyxie de la trésorerie de l'entreprise voire son dépôt de bilan. C'est une anomalie majeure à corriger.

La proposition : des charges sociales fixes payées dans l'exercice.

Les cotisations sociales sont appelées dans l'année sur la base d'une rémunération nette que le chef d'entreprise défini pour l'année civile; c'est à dire sur la base d'une rémunération de type salarié. Ces modalités correspondent au statut de type SAS. L'avantage, la charge est connue d'avance et il n'y a pas de rappel N+1, ni de cumul rappel et provisions N+1 qui pénalisent la trésorerie des indépendants les premières années d'activités.

Selon ses résultats économiques, le chef d'entreprise peut moduler sa rémunération en cours d'exercice et souhaiter un ajustement sur l'exercice N+1 avant la clôture de cet exercice. De ce fait le chef d'entreprise aura une maîtrise totale de la charge supportable et de la couverture qu'l souhaite avoir en particulier pour la retraite.

Des charges sociales et des droits calculés sur l'année civile.

La vie de l'entreprise, peut l'amener à changer de date de clôture de l'exercice comptable, parfois à la demande de l'expert-comptable pour étaler son activité sur l'année. Cela produit des anomalies du type une année de droits à la retraite basée sur 2 mois d'activité avec pour conséquences 1 seul trimestre validé alors que des cotisations ont été appelées sur les 12 mois mais sur 3 exercices différents. La règle de 3 élémentaire est ici inconnue.

La solution consiste à appeler des cotisations sur l'année civile sur la base d'une rémunération décidée par l'entrepreneur. A charge pour sa gestion de répartir cette charge sur les exercices comptables au prorata des mois concernés.

Un taux de cotisation unique tous régime confondus

Pour des raisons historiques, la diversité des cotisations est effarante selon les situations, artisans, commerçants, profession libérale, métiers juridiques, de la santé, etc.... Tout ceci concoure à une méconnaissance des règles pour la plupart et l'obligation de recourir à un conseil ou un expert pour faire ne serait-ce qu'une prévision, une simulation. Il faut arrêter tout cela. Il faut un taux unique qui couvre la totalité des risques et donne les mêmes avantages. Reste à chacun à prendre des options complémentaires s'il le souhaite. Ces cotisations doivent être les mêmes que pour les salariés avec les mêmes couvertures: retraite, chômage, accident du travail (actuellement pas couvert). Les différences actuelles sont nombreuses et des risques pas couverts : chômage, accident du travail. (Voir chapitre social : les cotisations sociales). Pour des métiers différents, les risques sont différents, mais tous les métiers sont utiles à la société. Les plus risqués ne doivent pas être pénalisés. Il faut mutualiser le risque et faire de l'action préventive vers les cibles concernées avec un suivi des mises en oeuvre, contraintes et pénalisantes si besoin sans influence sur le taux de cotisations sociales.

Il restera aux différents organismes d'établir les règles de répartition entre eux des sommes collectées. L'efficacité réside dans le report de l'anomalie de la complexité des différents organismes pour des raisons historiques, aux organismes eux-mêmes mais pas aux entreprises.

Des mesures sociales pour 2 Md€ d'économie

L'avantage sera évident avec une simplification extrême et des gains importants : pour 4 Mions d'entreprises de moins de 20 salariés cela représente une économie minimum de 500 € par an soit une économie de 2 Md€ minimum.

La simplification de la feuille de paye

La suppression du salaire brut

Les indépendants (TNS) cotisent sur la base du revenu net et les salariés sur base d'un revenu brut (salaire net + charges sociales salariales). Cela entraîne des calculs plus complexes, des discussions entre organisations syndicales salariales et patronales. Tout ceci est inutile. Ce qui est important c'est le salaire net du salarié et le coût total pour l'entreprise. Deux chiffres sur la feuille de paye.

Un taux unique de cotisations sociales.

Actuellement les situations sont nombreuses avec des seuils, tranche A, B, C, D et de nombreuses particularités. Il faut un spécialiste au sein de l'entreprise ou sous-traiter la réalisation des fiche de paye à un expert.

Le taux unique va simplifier le calcul, laissant la charge aux organismes de répartir les montants vers les différents usages.

La composition de la fiche de paye :

* le salaire net du mois et le cumul sur l'année civile (avec les heures travaillées, et les compteurs horaires du mois et de l'année)

* les charges totales du mois et le cumul sur l'année civile pour l'entreprise

* les frais remboursés

* les avantages acquis : points retraites (voir réforme des retraites) du mois et le cumul annuel, les congés payés acquis du mois et le cumul, les informations concernant la mutuelle.

Par cette simplification, toute entreprise peut réaliser facilement les fiches de paye. Le gain minimum de 50€ par mois et par salarié soit 2 M€ d'économie annuelle.

Les aides à la création d'emploi.

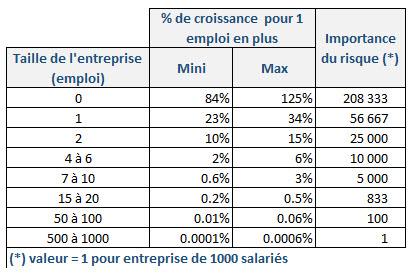

La création nette d'emploi se traduit par une augmentation des charges de l'entreprise. L'impact d'un emploi nouveau n'est pas le même s'il s'agit du premier emploi créé ou du millième. Dans le premier cas, il faut un accroissement de la valeur ajoutée d'environ 100% pour faire face à la nouvelle charge et dans l'autre 0.002% soit 50 000 fois moins d'impact et de risque. Et ainsi de suite, on passe au 3ème emploi avec un besoin de croissance de 33%, puis au 4ème avec un besoin de +25%, au 5ème avec +20% et ainsi de suite, puis le 11ème avec +10%, le 21ème avec + 5%.

Il faut faciliter la création des emplois dans les TPE et les PME. Les réserves de création d'emplois stables et pérennes y sont très importantes.

Le second paramètre très important est le temps de formation et d'adaptation à ce nouvel emploi. Plus le niveau de compétence est élevé et l'expérience du candidat faible plus il faut du temps pour en faire un professionnel certifié. Par exemple un jeune ingénieur à besoin de 2 années d'expériences pour devenir un professionnel aguerri au minimum. D'autres activités nécessiteront que quelques semaines, mais il ne faut pas sous-estimer les savoir-faire de chaque activité. L'efficacité technique et économique nécessaire à la bonne valorisation du travail pour le salarié et pour l'entreprise nécessite de prendre en compte cet investissement de formation et d'accompagnement dans l'emploi. Si nous voulons traiter le chômage des jeunes et l'accroissement des compétences et des niveaux de rémunérations, il faut traiter collectivement ce besoin d'investissement par un allègement des charges sociales.

Le troisième paramètre qui rend difficile l'embauche dans les TPE et PME est la qualité des candidats à l'emploi. Les grandes entreprises sont en situation d'embauche permanente compte tenu de leur taille, du turn-over , des départs en retraite. Ils ont les professionnels aguerris dans la sélection et qualification des futurs salariés. Malgré cela le taux d'erreur à l'embauche est de 50 à 75%. Imaginez la situation de la PME qui recrute un salarié tous les 2 ou 3 ans. Chaque recrutement est consommateur d'énergie et de moyens humains et financiers. Si le taux de réussite de l'embauche est de 50% ou moins, cela accroît le coût et le risque.

Le besoin d'accroissement de la valeur ajoutée pour un emploi selon la taille de l'entreprise, et le niveau de compétence de l'emploi est très variable :

il faut doubler sa valeur ajoutée pour le premier emploi L'impact de la création d'un emploi est très inégal :

il faut doubler sa valeur ajoutée pour le premier emploi L'impact de la création d'un emploi est très inégal :

- augmenter d'un tiers pour le second et d'un quart pour le troisième

- la croissance nécessaire est de 6 à 1% pour le 5 ème au 10 ème

Le risque prix pour la création d'un emploi est 25 000 fois plus élevé pour le 3ème emploi que pour le 1000 ème

Les politique de l'emploi doivent prendre en compte cette situation en abaissant le risque pour les TPE à moins de 1% de la valeur ajoutée soit au niveau des entreprises de 10 salariés et plus.

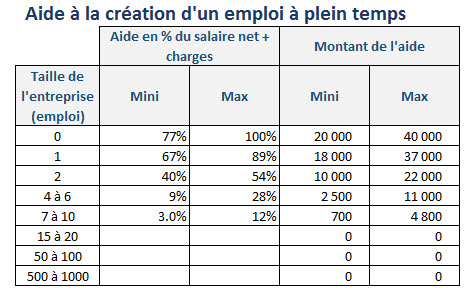

Une aide est nécessaire pour la création d'un emploi net pour les TPE de moins de 10 salariés. Cette aide sera dégressive selon la taille de l'entreprise en respectant la courbe du risque du type : coût d'un emploi / (Nbre de salariés + 1)

Le coût d'un emploi à prendre en compte est :

- le salaire net sur une année

- les charges sociales sur une année

- le coût de formation interne à l'entreprise

- le risque lié à l'embauche, c'est à dire le constat d'échec à l'issue de la période d'essai.

Le cas des TPE sans salariés est à traiter différemment. Les situations sont très variables et ne représentent pas toutes une activité à temps plein. Le projet d'embauche doit s'accompagner d'un plan prévisionnel économique garantissant le succès du projet avec une activité permettant d'assurer la rémunération du dirigeant à plein temps et d'un premier salarié également à plein temps. Dans ce cas l'aide pourrait être plafonnée à 50% des coûts totaux.

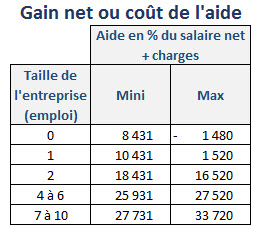

Le montant de l'aide est variable selon la taille de l'entreprise.

Elle représente la couverture du coût salarial d'un emploi à plein temps en CDI selon les niveaux suivants :

|

Face à cette aide, il faut relever l'impact économique dès la première année :

- économie du coût du chômage : 10 200 € en moyenne (coût direct)

- le gain de cotisations sociales : de 11 000 € à 18 000 €

- le gain de TVA (croissance de de la valeur ajoutée) : de 5000 € à 7600 €

- le gain d'impôt (IRPP ou IS) : de 1700 € à 2600 €

Le gain net pour la collectivité est réel dans toutes les catégories sauf pour le premier emploi au-delà de 1.5 Smic :

|

L'efficacité de cette mesure est incontestable et va surtout bénéficier à la croissance rapide des TPE jusqu'au 5 ème emploi. Le réservoir d'emplois est important dans cette catégorie. Ce sont des emplois stables non délocalisables. Le retour sur investissement de l'aide est immédiat et dès la première année.

Fiscalité adaptée à l'économie et la croissance des TPE et PME

Les entreprises en création et durant les premières sont face à un défi important: arriver à un niveau de rentabilité qui permette de garantir leur pérennité. Le système fiscal et social actuel ne tient absolument pas compte de cette réalité.

Pour la partie sociale, il faut se reporter au chapitre qui traite ce sujet (aide à la création d'emploi). La règle à retenir est qu'il faut déconnecter le revenu imposé socialement du résultat de l'entreprise, et ce dans tous les types de statuts d'entreprises. Et pour le statut, il faut se reporter au chapitre qui traite des statuts de l'entreprise. C'est à dire un seul et unique statut de la création à la multinationale avec des règles qui s'ajustent à la carte selon l'évolution des besoins.

Pour la partie fiscale, la règle à observer est de permettre à toute entreprise d'atteindre un niveau de rentabilité stableet suffisant permettant d'envisager sereinement une croissance par l'embauche et l'investissement. Il n'y a pas decréation d'emploi stable sur une situation de déficience économique.

Les règles actuelles sont annuelles et ne tiennent pas compte de l'historique et du niveau de sécurité de l'entreprise. Le niveau fiscal actuel rend fragile la croissance dans les première années et pénalise le redressement en cas de mauvaises années.

L'entreprise a besoin au minimum de dégager une trésorerie disponible de 2 à 3 mois de charges. Tant que ce niveau n'est pas atteint la fiscalité sur le bénéfice devrait être allégée. Evidemment énoncé comme cela, toutes les méthodes de contournement peuvent exister. Il faut établir des règles de bonus-malus qui prennent en compte tous les comportements en les laissant libres mais ayant une incidence sur le fiscal.

La fiscalité sur le résultat d'entreprise (en considérant qu'il n' y a plus de confusion entre rémunération du dirigeant et résultat de l'entreprise : voir notion de statut unique), doit prendre en compte les éléments suivants:

1 - Une réduction du taux d'impôt sur les sociétés pour les bas niveaux de bénéfice par exemple :

Tranche de bénéfice imposable

- de 0 € à 20 000 € taux IS de 0%

- de 20 000 € à 40 000 € taux IS de 10%

- de 40 000 € à 60 000 € taux IS de 20%

- de 60 000 € à 80 000 € taux IS de 25%

- plus de 80 000 € taux IS de 30

2 - Des points de bonus malus transformables en taux d'IS en plus ou en moins

- un point vaut un taux IS de 0.5% ou de 1% en plus ou en moins

- Les barèmes de points peuvent évoluer et s'adapter aux volontés d'orientation des politiques des entreprises

- Le plan de barèmes sont à établir sur une période pluri-annelle (5 ans minimum) permettant aux entreprises de s'adapter

- Un plafonnement du taux max d'IS est à prévoir (ou pas ?) vers 40% ou 50%

- La valorisation des points se fait sur N-2, N-1 et N avec une pondération de type 1,2,3 pour encourager l'évolution

3 - Proposition de barèmes de points d'IS

- prise en compte de règles sociales

- prise en compte de règles environnementales

- prise en compte des difficultés financières

- prise en compte de la formation interne

- prise en compte de la sécurité

- prise en compte du handicap

- prise en compte de l'équilibre homme femme

- prise en compte de la répartition des bénéfices

Exemple de liste de critères :

- 2 points en moins

- A -une rémunération du (ou des) dirigeant inférieure à 150% de la moyenne des salariés (hors dirigeants)

- B - une distribution de dividende inférieure à l'inflation +2% de la valeur de l'entreprise (avec valeur de l'entreprise = 4 x EBE Excédent Brut d'Exploitation)

- C - une trésorerie nette (trésorerie disponible - dettes entreprises) inférieure à 2 mois de charges avec rémunération de type A et dividende de type B

- 1 point en moins

- D - une rémunération d'un dirigeant inférieure à 400% de la moyenne des salariés (hors dirigeants)

- E - une distribution des dividendes inférieure à l'inflation + 4% de la valeur de l'entreprise (voir ci-dessus les règles de valorisation de l'entreprise)

Le résultat attendu est une facilité offerte aux TPE et aux PME pour atteindre un niveau de sécurité financière indispensable pour envisager une croissance future en prenant des risques acceptables en investissement et en création d'emploi.

Ces règles cadrées par un bonus-malus permettent d'orienter vers des bonnes pratiques économiques dans les rapports entre patrons et salariés

Une fiscalité de la transmission d'entreprises adaptée.

Les règles fiscales sont différentes selon que le cession concerne le fonds de commerce ou les parts de société.

Pour les parts de société, aucune distinction n'est faite entre le dirigeant qui est opérationnel dans l'entreprise et assure ses revenus de son activité dans l'entreprise. Aucune distinction n'est faite entre les TPE, les PME et les grands groupes.

Favoriser la transmission d'entreprises dans les PME et les TPE est essentiel. Le taux de réussite des repreneurs (survie à 5 ans et plus) est bien supérieur dans le cas de la reprise d'entreprise que dans le cas de la création d'entreprise.

Une difficulté se présente pour les plus grosses TPE et les petites PME. Ce créneau présente une double difficulté en étant à la fois à la limite maximale des possibilités de financement des repreneurs individuels (limite de leur apport personnel) et à la fois trop petites pour intéresser les groupes de repreneurs aux forts potentiels financiers. Ces derniers ne s'intéressent qu'aux PME suffisamment structurées pour ne pas être dépendantes du cédant contrairement aux plus petites. L'effort d'analyse, d'audit, autrement dits les coûts fixes de la reprise sont les mêmes dans les deux cas. Autrement dit les repreneurs individuels sont limités au million d'euros et les financiers interviennent à partir de 2 à 3 millions d'euros. Il y a donc un gap entre 1 et 3 millions d'euros avec une réalisation de la transmission plus délicate. Or c'est dans cette zone que le TPE et PME ont le plus de potentialités de développement donc de création d'emploi.

Le système actuel favorise les cessions de parts de sociétés dans les 8 premières années. Les conditions fiscales sont plus intéressantes que celles de la cession de bien immobiliers (hors résidence principale qui est exonérée). Par contre au-delà de 10 ans, la cession de parts de sociétés est plus imposées que les cessions immobilières pour atteindre au boit de 30 ans de 18% à 22% dans les meilleurs cas pour les sociétés et 0 € pour l'immobilier.

Il y a là une anomalie majeure. La différence d'impact économique entre les deux est énorme sur 20 ans : pour un montant de plus-value similaire, la société va générer 20 fois plus de recettes fiscales (impôts et cotisations sociales), et 20 fois plus d'achats et salaires distribués. La transmission de sociétés devrait être 20 fois plus favorisée. Or ce n'est pas le cas.

La proposition suivante permet de régler ce problème avec des limites:

- un régime plus favorable en dessous de 2.5 millions d'euros de valeur de cession

- un régime limité aux cessions dont le dirigeant est opérationnel dans l'entreprise (plus de 60% de ses revenus)

- des conditions liées à la durée de détention des parts au-delà de 10 ans pour aboutir à 0% d'imposition au bout de 30 ans

Il s'agit de conserver les règles existantes jusqu'à 9 ans de détention et d'ajouter une réduction annuelle de 1% environ sur l'imposition (IRPP et CSG) de 10 à 30 ans de détention dans le but d'atteindre 0% à 30 ans de détention.

L'impact sera répercuté en majorité en faveur du repreneur qui au lieu d'alourdir son endettement au risque de pénaliser la réussite de la reprise, pourra la développer, créer de l'emploi, générer des recettes fiscales pour environ 3 fois plus de recettes fiscales en rapport au coût de la mesure

Moderniser et développer les entreprises.

Beaucoup de TPE et PME fonctionnent sur le registre de l'habitude, des usages fréquemment rencontrés. Les règles commerciales pratiquées sont la reproduction de ce qui existe sans analyse de sa propre rentabilité. Bien sûr, l'usage de l'informatique s'est généralisé. Dans une proportion encore considérable, les usages de l'informatique sont réservées aux fonctions obligatoires telles que la facturation et la comptabilité. Entre cette situation et la connaissance en temps réel de son prix de revient, des écarts avec son budget prévisionnel, de la connaissance pertinente de ses points forts et de ses fragilités, il y a un gap important. L'important, l'essentiel est d'amener toutes ces TPE et PME à un niveau d'efficience économique qui garantisse leur pérennité et leur progression. Le taux d'échec à 3 ans, cinq an est trop important. Les premières années de création d'entreprises sont à accompagner d'actions significatives pour permettre un niveau de rentabilité, d'aisance financière, compatible avec la sécurité de son développement, pour assurer sa pérennité et un apport significatif à la création d'emploi.

Les aides actuelles sont orientées essentiellement sur le conseil. Comme on dit généralement "les conseilleurs ne sont pas les payeurs". C'est exactement cela qui se produit. L'activité de conseil consomme toutes les aides des régions et départements et rien pour la mise en oeuvre. Le résultat est le mise à disposition des TPE et PME de dossier cahier des charges pléthoriques, rassemblant toutes les fonctions qu'un groupe international serait en mesure d'exiger mais en aucun cas des besoins adaptés aux TPE et PME. Pour la plupart de ces dossier, il s'agit d'un usage excessif du copier-coller offert par l'informatique, pour servir le même dossier à toutes les entreprises sans discernement.

Les aides au conseil atteignent 50% de la dépense sur des budgets de 10 000 € minimum fréquemment rencontrés. La PME dépense 5000 € et à l'arrivée l'entreprise n'a rien sauf un projet qui va aboutir à accroître le budget d'investissement sans apport significatif. C'est une hérésie flagrante. On veut aider et on fait le contraire tout en dépensant les finances publiques. Il faut aider à la mise en oeuvre des outils de gestion des prix de revient, du prévisionnel et du suivi la réalisation en temps réel de type logiciels ERP et logiciels GPAO. Avec de tels outils les TPE et PME seraient réactives et capables de s'adapter aux évolutions du marché.

Les modalités de réalisations proposées :

- un catalogue de solutions informatiques validées : logiciels ERP, logiciels GPAO

- un carnet de point de services et de logiciels pris en charge soit :

- une base de 2000 € de logiciels et 2000 € de services pour une TPE à 0 ou 1 salarié

- plus 500 € par salarié supplémentaire

- soit environ 10 000 € pour une PME de 10 salariés.

- plafonner cette à 10 000 € jusqu'à 20 salariés.

- Les contraintes à l'obtention sont à alléger au maximum. Actuellement toute aide demande une telle préparation et un dossier trop important qu'elles sont ignorées par la plupart des PME. On à l'impression que tout est fait pour justifier le travail de ceux qui contrôlent et pour justifier leur coût. Faisons des économies sur l'encadrement des aides afin de diminuer les dépenses inutiles et orientons les dépenses sur les axes de l'actions directe.

Favoriser les groupements de PME

Les compétences existent dans les PME, mais elles sont souvent spécialisées, ne permettant pas de répondre à des besoins d'envergure multidisciplinaires. La solution consiste à regrouper, à fédérer des réseaux de PME complémentaires. Que l'on appelle cela des clusters ou des GIE n'est pas le problème. Il faut favoriser ces regroupements en les mettant en relation et en apportant des aides financières et techniques.

A travers ces groupements elles pourront répondre à des marchés réservés à des entreprises de tailles intermédiaires (ETI) ou à des grands groupes. Elles pourront également proposer leurs propres produits en combinant leurs compétences. Le travail consiste à mettre en place des structures de médiation, de rapprochement, d'analyse et d'audit des possibilités de regroupement. Les acteurs existants peuvent assurer la promotion telles les chambres de commerces et des métiers mais ce n'est pas suffisant. Il faut que les régions se chargent de la mise en oeuvre de ces structures mutualisées avec des aides de l'état et des régions, voire de l'Europe pour les zones à développer.

Favoriser l'accès aux marchés extérieurs

Pour les PME, les blocages sont nombreux pour envisager d'accéder aux marchés étrangers. On peut citer la maîtrise des langues étrangères, la traduction des documents techniques et commerciaux, la connaissance des besoins de ces marchés, une présence distance permettant de créer des contacts. La France se glorifie d'avoir une des plus grandes présences de représentation mondiale. Mais l'usage économique qui en est fait est très faible ou réservé à une minorité.

Au même titre que les regroupements locaux de PME, il faut leur correspondant à l'étranger pour mutualiser les coûts et augmenter significativement l'impact commercial de nos produits à destination des marchés extérieurs.

Nos PME représentent un fort potentiel de développement très faiblement délocalisable et très enraciné dans les territoires. Le développement de ces PME à travers des regroupements locaux et des structures équivalentes distance résoudrait bon nombre de nos problèmes de croissance.